これから独立して事業を始める方は、個人事業主としてスタートするのか、法人化してスタートするのか、悩むことがあるかもしれません。この記事は、その検討材料としてお役に立てれば幸いです。

個人事業と法人にはそれぞれ異なる税制が適用されるだけでなく、信用度や事業運営の面でも大きな違いがあります。しかし、どのタイミングで法人化するべきか、そしてその決定に際してどのような項目を比較検討すべきかは、多くの事業主にとって悩ましい問題です。

この記事では、個人事業主が法人化を考えるべき適切なタイミングと、法人化のメリットやデメリットについて詳しく解説します。具体的な税金の仕組みや納税額のシミュレーションを通じて、個人事業主と法人の違いを明らかにし、それぞれの選択がどのように事業に影響を与えるかを見ていきます。

また、信用面や採用面での違い、そして法人化が適している具体的なケースについても触れ、あなたの事業が次のステップへ進むための参考になる情報を提供します。法人化の判断材料として、ぜひこの記事をお役立てください。

個人事業と法人による税金の種類の違い

個人事業と法人では稼得した所得に課税される税金の種類が違います。個人は所得税、法人は法人税です。また付随する税金も変わってきます。

| 形態 | 税目 |

| 個人事業主 | 所得税+復興特別所得税+住民税+事業税 |

| 法人 | 法人税+地方法人税+法人住民税+法人事業税 |

所得税と法人税の仕組みの違い

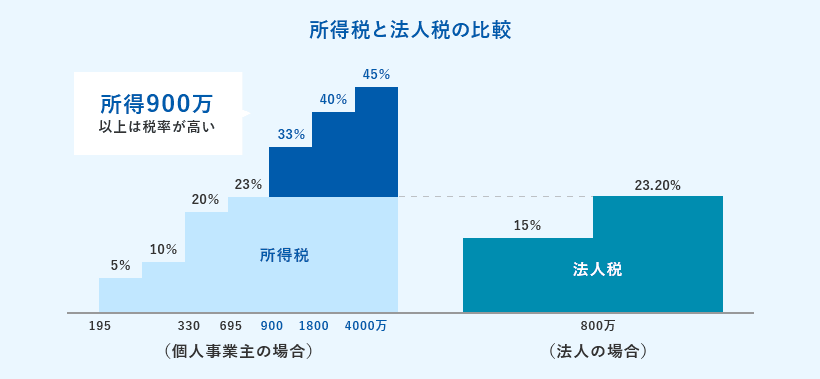

所得税と法人税は、課税の仕組が大きく違います。所得税は累進課税と言って、利益が出れば出るほど税率が高くなっていきます。一方で法人税は一律です(中小法人は所得800万円までは優遇税率が適用される)。規模が大きくなれば所得税の税率が法人税を上回るので、そこで法人化における税金のメリットが生まれます。

(引用:https://www.yayoi-kk.co.jp/kigyo/oyakudachi/hojinnari/)

個人事業と法人における納税額のシミュレーション

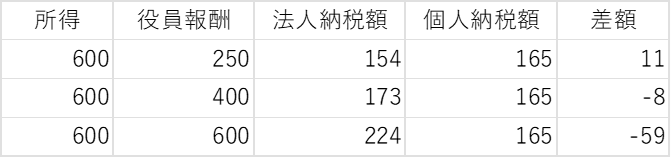

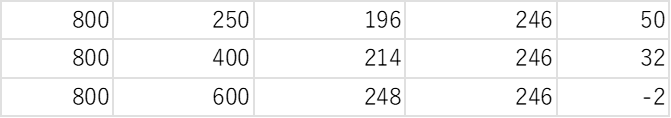

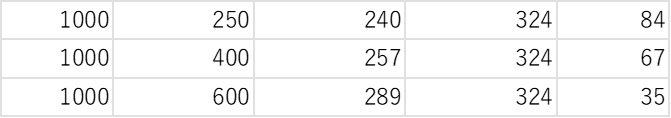

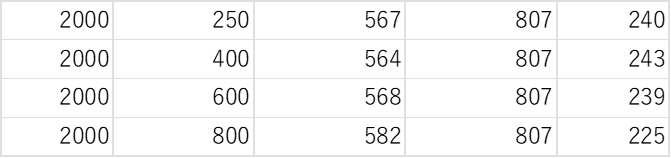

以下の表は所得(利益)と役員報酬のケース別の法人個人納税額の比較です。納税額とは、国税と地方税関係に加えて社会保険料を合わせたものです。法人納税額は法人化をした場合の法人税等と代表者の役員報酬による所得税や社会保険料を含めた金額、個人納税額は個人事業主として所得税や社会保険料を支払った際の金額です。

所得1000万あたりから、法人における税務メリットが大きくなります。ただし、単純に所得だけで見るのではなく、役員報酬として個人にいくら移すのか、という観点も重要です。

役員報酬の決め方

「役員報酬っていくらにすればいいの?」と法人化をする際に悩まれると思います。答えは簡単で、生活費としていくら必要か、を考えればよいです。生活費として月に20万円必要であれば、少し余裕を持って手取りで25万円くらいになるように役員報酬を設定すればいいということです。

利益600万円のケース

役員報酬250万円の場合

役員報酬400万円の場合

役員報酬600万円の場合

利益800万円のケース

役員報酬250万円の場合

役員報酬400万円の場合

役員報酬600万円の場合

利益1000万円のケース

役員報酬250万円の場合

役員報酬400万円の場合

役員報酬600万円の場合

利益2000万円のケース

役員報酬250万円の場合

役員報酬400万円の場合

役員報酬600万円の場合

役員報酬800万円の場合

(出所:https://www.yayoi-kk.co.jp/kigyo/oyakudachi/simulation/)

法人化のメリットとは

法人化のメリットは税金面だけではありません。信用面におけるメリットも非常に大きいです。

例えば、取引をする場合に個人と法人では、取引先からの信用度は明らかに違うといっていいでしょう。企業によっては個人事業では取引できないケースも珍しくありません。

さらに、採用面でのメリットも無視できません。応募先が個人事業なのか、法人なのか、は応募者に与える安心感は大きく違います。

法人化の注意点

法人化をする注意点としては、税務面での制度が複雑ということです。所得税の確定申告は素人の方でもなんとか形にはなりますが、法人税の確定申告は、プロでなければ作成することさえ難しいです。そのため、税理士に依頼する必要があり、その分コストがかかります。

ただし、税理士の顧問はコスト増加だけかと言えば、必ずしもそうではありません。適切な税理士と契約すれば、企業経営の良きビジネスパートナーとして、経営へのアドバイスや様々な税務会計の情報提供がもたらされ、ビジネス的に良い影響があるでしょう。

また、細かいところで言えば、法人の場合、役員報酬の金額を原則的に1年に1度、株主総会の時期しか変更できません。そのため、しっかりと生活できる役員報酬を設定する必要があります。増額や減額もできますが、法人税法上経費にならなくなってしまいます。

社会保険の加入義務

法人の場合、役員や正社員、一部のパートタイム従業員は社会保険への加入が義務付けられます。社会保険では、保険料の半額を事業者、つまり法人が負担します。コストが増加するという意味ではデメリットかもしれませんが、従業員側からすると、国民保険よりも社会保険の方が将来受け取る年金額は大きくなります。一方で、個人事業の場合は常時5人に満たないうちは社会保険の加入義務がありません。

法人化が適しているケース

個人事業でやるか、法人でスタートするか迷うことなく、最初から法人で始めた方がいいケースは、事業規模の拡大を目指しているケースです。スモールスタートでリスク少なく、大きくなったら法人でいいかな、というケースと思いますが、ある程度の見込みがあって独立開業し、人を雇って拡大していく場合は、最初から法人化してしまった方がいいかと個人的には思います。

あとは、ベンチャーキャピタルからの出資を希望するスタートアップは、当然法人化した方がいいです。ただし、スタートアップの場合、創業チームの株配分など色々と懸念事項があるので、しっかりと検討したうえで、法人設立の手続きを進める必要があります。